การเสนอ Jerome Powell เป็นประธานเฟดสมัยที่สองโดย Joe Biden ทำให้นักลงทุนคาดหวังว่าธนาคารกลางจะยังคงดำเนินแนวทางเดิมเพื่อให้เศรษฐกิจสหรัฐฯฟื้นตัวในช่วงหลังโรคระบาด และในช่วงที่สถานการณ์เงินเฟ้อที่มีแนวโน้มจะยาวนานกว่าที่หลายฝ่ายคาด นโยบายของเฟดก็ดูเหมือนจะมีความไม่แน่นอนสูงกว่าปกติ นอกจากนี้การเสนอชื่อ Lael Brainard เป็นรองประธานเฟดอาจเป็นสัญญาณว่าเฟดจะมีความเข้มงวดกับธนาคารมากขึ้นแม้ว่าสุดท้ายแล้วอาจไม่ได้รับตำแหน่งตามที่ฝั่ง Democrats ผลักดัน

อย่างไรก็ดีสิ่งที่นักลงทุนควรให้ความสนใจไม่แพ้กันคือนโยบายของเฟดในระยะสั้นถึงระยะกลาง โดยทางมอร์นิ่งสตาร์ได้สรุปประเด็นสำคัญไว้ดังนี้

1) ประเด็นแรกคือความเข้าใจเรื่อง supply shock จะช่วยให้เข้าใจนโยบายทางการเงินที่เกิดขึ้นในปัจจุบัน โดยในช่วงที่ผ่านมาเฟดต้องเผชิญกับสถานการณ์ที่ยากคือต้องเลือกระหว่างการดำเนินนโยบายท่ามกลางเงินเฟ้อที่สูงแต่ต้องแลกกับการเติบโตเศรษฐกิจที่ต่ำลง กับพยายามให้เศรษฐกิจโตแต่ก็ยิ่งทำให้เงินเฟ้อที่สูงอยู่แล้วยังคงสูงขึ้น

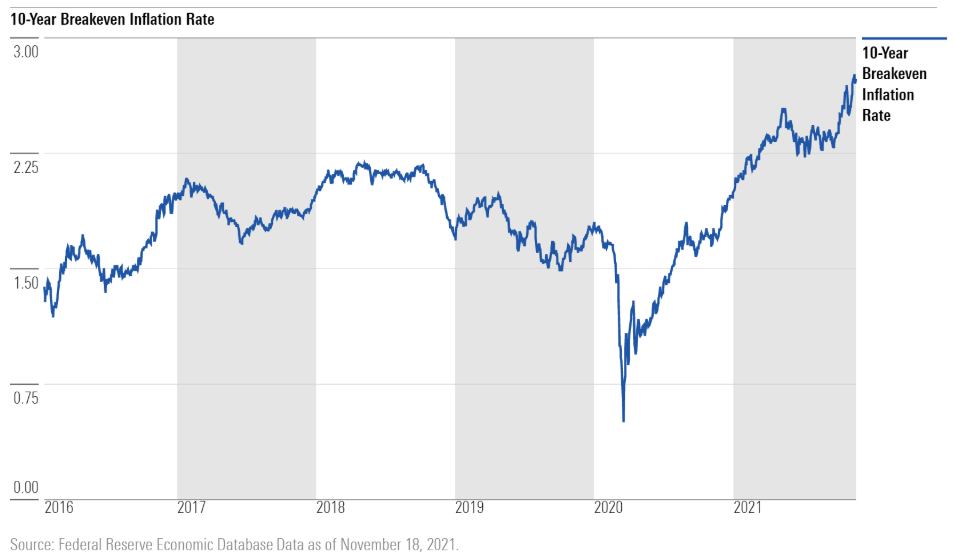

2) ประเด็นที่สองต่อเนื่องจากข้อแรกคือสถานการณ์เงินเฟ้อนั้นดูจะยาวกว่าที่คาด และหากเฟดยังไม่ได้มีท่าทีต่อสถานการณ์ก็ทำให้เงินเฟ้อยังคงดำเนินต่อไป ซึ่งจะยังเป็นประเด็นสำคัญที่จะกำหนดนโยบายของเฟดในอนาคต

3) ปัจจุบันนี้ยังบอกได้ยากว่าปัญหาด้าน supply จะคลี่คลายลงเมื่อใด เนื่องจากเป็นประเด็นที่มีความซับซ้อนและเชื่อมโยงกันในหลายอุตสาหกรรมไปทั่วโลก ซึ่งเป็นความไม่แน่นอนที่เฟดต้องเผชิญ และเกี่ยวข้องกับปัญหาเงินเฟ้อโดยตรง

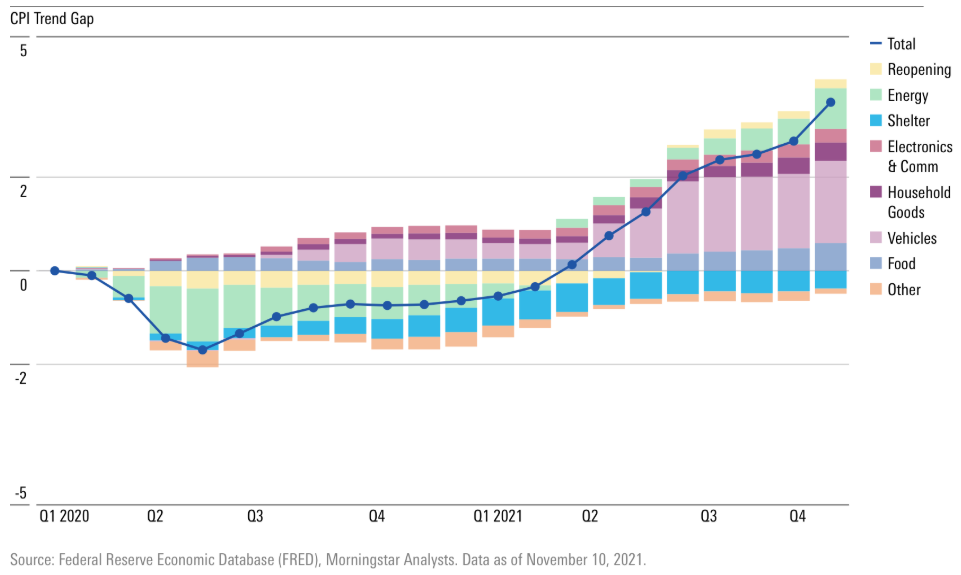

4) ประเด็นปัญหาเงินเฟ้อสูงนั้นนอกจากจะมาจากทางฝั่ง supply แล้วยังมาจาก demand ที่ไม่สมดุลย์ ซึ่งปัจจุบันอุปสงค์ของผู้บริโภคจะเน้นไปทางด้านสินค้ามากกว่า ซึ่งเป็นไปได้ว่าจะสามารถค่อย ๆ คลี่คลายในช่วง 1-2 ปีข้างหน้า โดยเฉพาะในส่วนของยานยนต์ที่ราคาปรับขึ้นช้าลงแต่ยังถือเป็นความเสี่ยงอยู่ว่าจะส่งผลต่อสินค้าชนิดอื่นอีกหรือไม่ หรือ supply จะฟื้นตัวขึ้นมามากพอให้เกิดความสมดุลย์

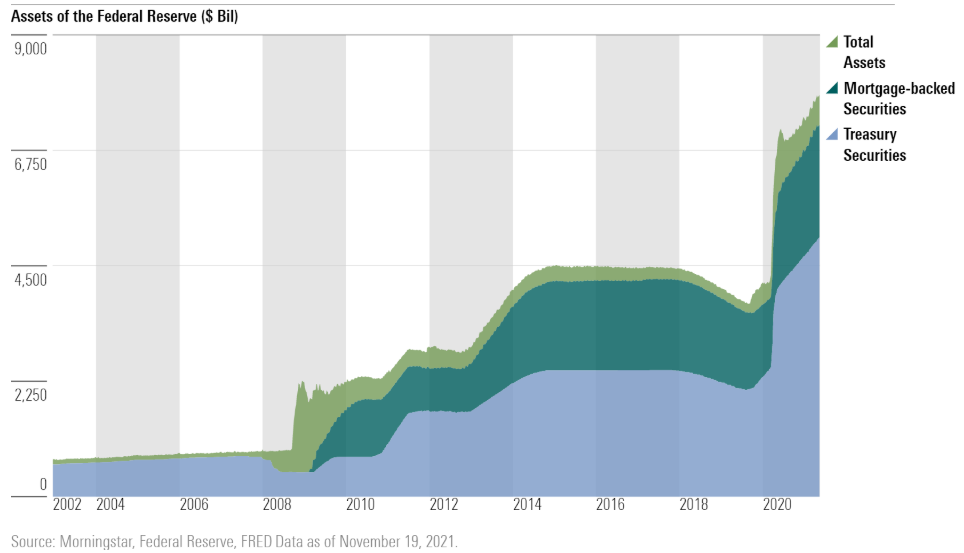

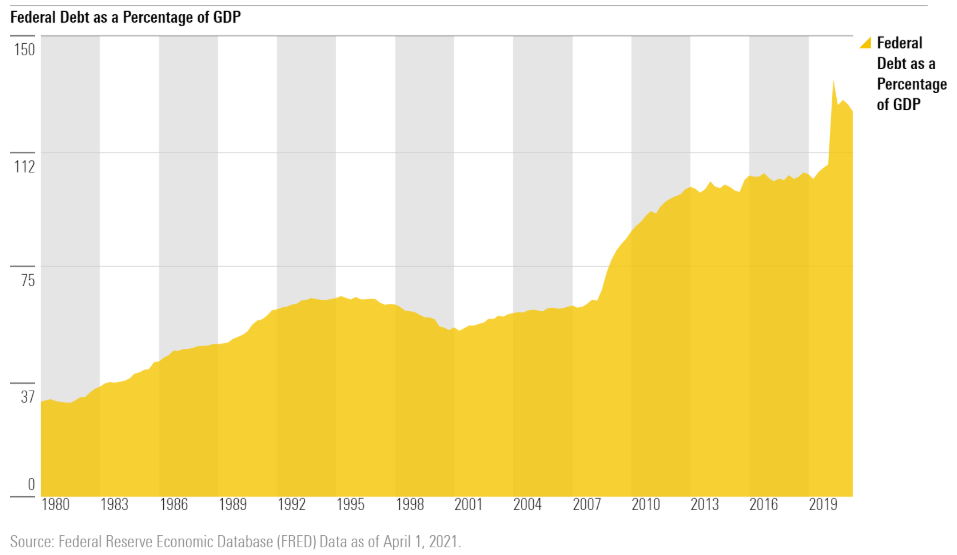

5) เรามักจะได้ยินว่า Quantitative easing หรือ QE นั้นนำไปสู่เงินเฟ้อ แต่โดยกลไกแล้ว QE ไม่ได้นำไปสู่เงินเฟ้อทางเศรษฐกิจโดยตรง เนื่องจากเงินอัดฉีดนั้นไม่ได้ถูกนำมาใช้จ่ายแต่เป็นตัวเลขใน balance sheet ของเฟด อย่างไรก็ตามการใช้จ่ายจากภาคการคลังเป็นการกระตุ้น demand โดยตรงมากกว่าและนำไปสู่เงินเฟ้อในที่สุดโดยเฉพาะเมื่อด้าน supply ไม่สอดคล้องกัน

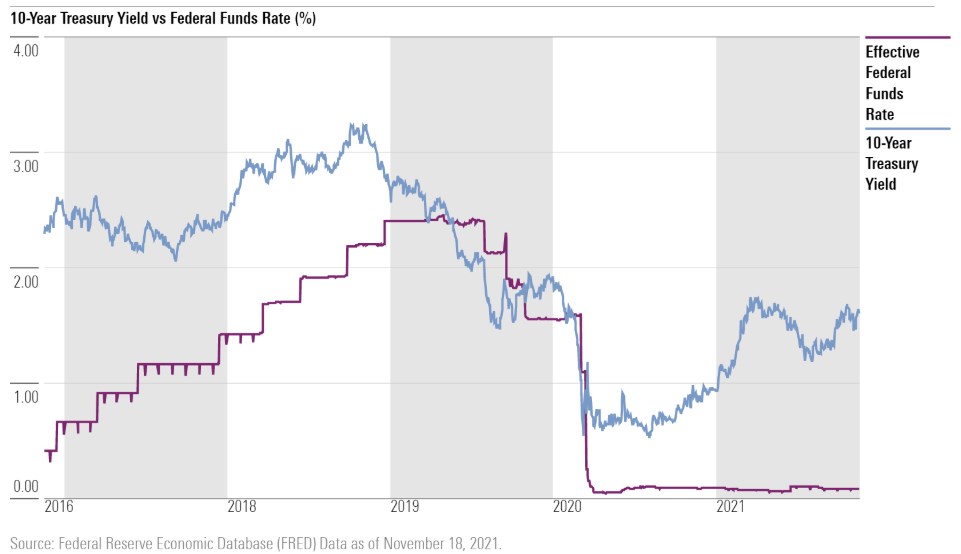

6) แม้ว่ามอร์นิ่งสตาร์คาดว่าเศรษฐกิจจะค่อย ๆ ฟื้นตัวจากปัญหาด้าน supply และจะเข้าสู่ภาวะปกติได้โดยที่เฟดยังไม่ต้องทำอะไร แต่ยังคงต้องติดตามต่อไปว่าเฟดจะทำอย่างไรหากยังไม่สามารถลดระดับเงินเฟ้อลงได้ เพราะหากเฟดจะตัดสินใจหยุด cycle นี้ลงโดยการขึ้นดอกเบี้ยก็จะทำให้เศรษฐกิจถดถอยได้ ซึ่งนับเป็นความเสี่ยงและความไม่แน่นอนต่อนักลงทุนเช่นกัน

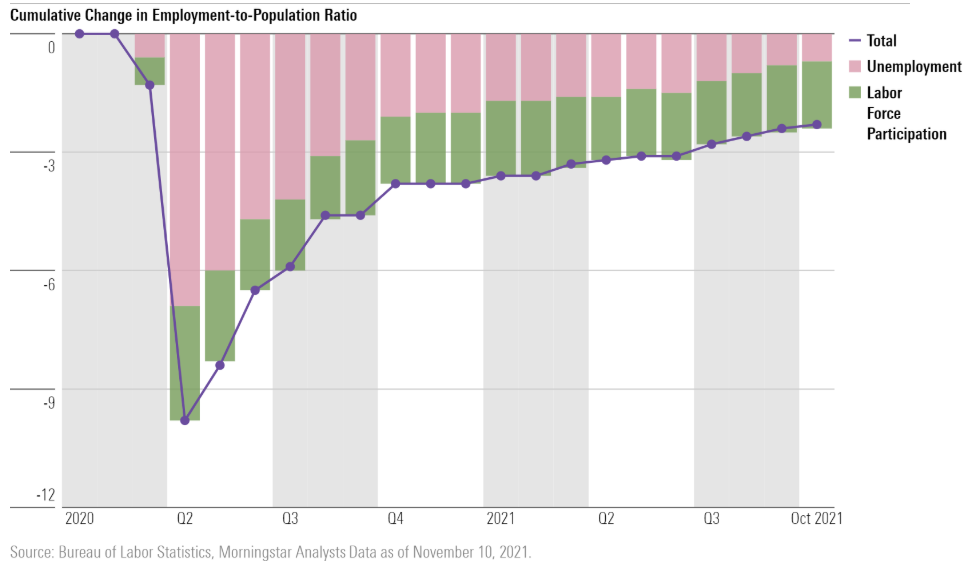

7) สุดท้ายคือประเด็นด้านแรงงานว่าจะจบลงอย่างไร เป็นไปได้หรือไม่ว่าเศรษฐกิจจะฟื้นตัวตามแรงงานที่กลับเข้ามาในตลาด หรือจะต้องใช้เวลาหลายปีดังเช่นที่เคยเกิดขึ้นมาแล้วในช่วงหลังปี 2008 ซึ่งนำไปสู่คำถามสำคัญคือภาคแรงงานและเศรษฐกิจจะเติบโตได้เต็มศักยภาพได้อย่างไรในอีก 2-3 ปีข้างหน้า โดยล่าสุดภาคแรงงานถือว่ามีการฟื้นตัวตามลำดับ (labor force participation rate) และกำลังกลับใกล้เคียงกับช่วงก่อนโรคระบาดแต่ยังอาจต้องใช้เวลา 2-3 ปี

จากทั้งหมดที่กล่าวมานี้จะเห็นได้ว่าอัตราเงินเฟ้อยังคงเป็นประเด็นสำคัญและจะมีส่วนในการกำหนดนโยบายหรือท่าทีของเฟดในอนาคต โดยอัตราเงินเฟ้อมีแรงกระตุ้นสำคัญจากอุปสงค์อุปทานที่ไม่สอดคล้องกัน รวมทั้งภาคแรงงานที่เป็นอีกปัจจัยที่กระทบต่อศักยภาพการเติบโตทางเศรษฐกิจ ซึงล้วนเป็นปัจจัยที่ยังคงต้องติดตามต่อไปและจะยังคงส่งผลต่อผลตอบแทนการลงทุนของผู้ลงทุนในอนาคตด้วยเช่นกัน

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/CJUSUAF5V5DBLFNII6VB7WECTU.png)

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/M6ISC6N3NVEFFJDRRQP6KF57DQ.png)