เศรษฐกิจสหรัฐมีการเร่งตัวในไตรมาสสุดท้ายของปีที่แล้ว ส่วนหนึ่งเป็นผลจากปริมาณสินค้าคงเหลือที่เพิ่มสูงขึ้น ถือเป็นสัญญาณว่าปัญหาห่วงโซ่อุปทานน่าจะผ่อนคลายลงได้ในที่สุด เศรษฐกิจที่ขยายตัว 6.9% ต่อปีคิดจากช่วงไตรมาสสุดท้าย ซึ่งคาดว่าจะยังคงขยายตัวต่อจากการฟื้นตัวที่เร็วขึ้นหลังเกิดโรคระบาดที่เป็นผลจากพฤติกรรมผู้บริโภคเริ่มกลับมาเป็นปกติ

ผลกระทบที่เกิดจากรัสเซียและยูเครนนั้นจะขึ้นอยู่กับว่าสหรัฐและชาติพันธมิตรจะมีท่าทีตอบโต้อย่างไร ซึ่งเหตุการณ์ที่เลวร้ายสุดจะเกิดจากการชะลอการส่งออกน้ำมันและก๊าซของรัสเซีย มอร์นิ่งสตาร์มองว่าความเสี่ยงที่จะเกิดสถานการณ์ดังกล่าวนั้นค่อนข้างต่ำเนื่องจากรัฐบาลของประเทศที่นำเข้าสินค้ารัสเซียเองจะได้รับผลกระทบรุนแรงจากราคาสินค้าที่สูงขึ้นในประเทศ

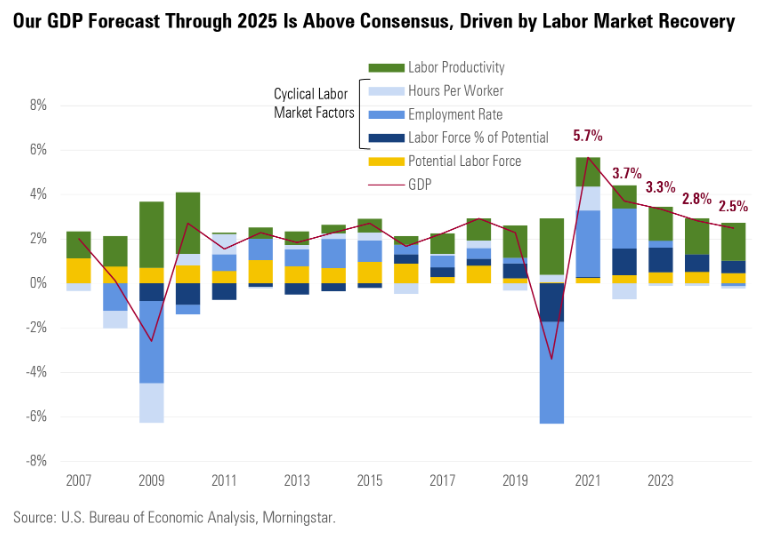

คาดการณ์ GDP เติบโตสูงกว่า Consensus

มอร์นิ่งสตาร์คาดการณ์ GDP สหรัฐเติบโตน้อยกว่าการคาดการณ์ก่อนหน้า เนื่องจากมีการปรับมุมมองภาคแรงงานจากสัญญาณตึงตัวระยะสั้น (เช่นค่าจ้างที่ปรับขึ้นเร็ว) ที่ส่งผลต่อระยะยาว อย่างไรก็ตามการเติบโตภาคแรงงานยังมีโอกาสขยายตัวได้จากระดับปัจจุบันจาก participation rate ที่คาดว่าจะสูงกว่าช่วงก่อนเกิดโรคระบาด ทำให้โดยรวมคาดการเติบโตของ GDP ที่สูงกว่า consensus ไปจนถึงปี 2025

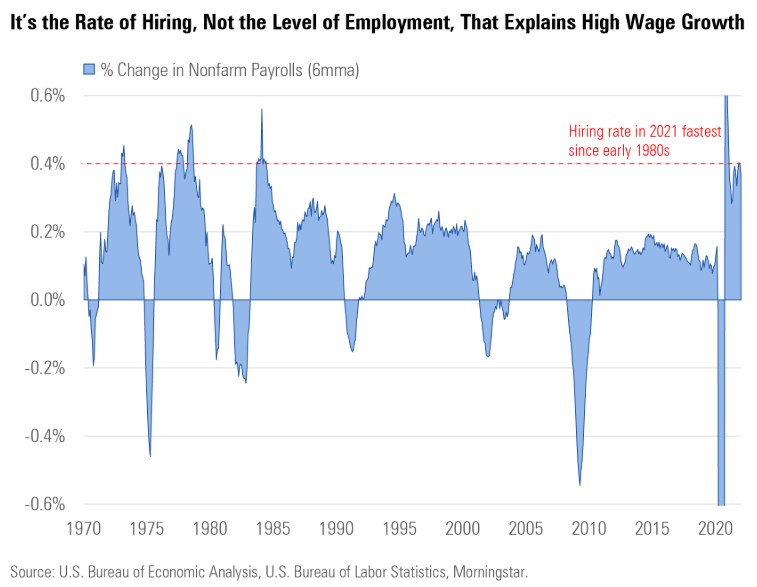

ตลาดแรงงานปัจจุบันอาจไม่ใช่ลักษณะของ “Great Resignation”

ตลาดแรงงานมีสัญญาณที่ชัดเจนของการตึงตัวจากค่าจ้างที่ปรับขึ้น และเริ่มมีการปรับขึ้นกระจายไปในหลายอุตสาหกรรม อย่างไรก็ตามมอร์นิ่งสตาร์มองว่ามีส่วนมาจากการจ้างงานที่มีการเร่งตัวมากกว่ามีอัตราการจ้างงานที่สูงเกินไป ซึ่งหมายความว่าการปรับค่าจ้างจะเป็นระดับทีทรงตัวจากนี้ไปจนช่วงสิ้นปีนี้

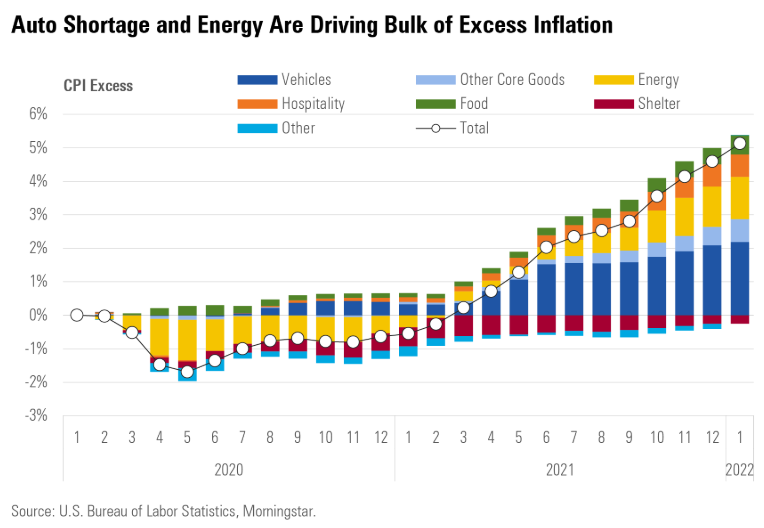

ปัจจัยที่ส่งผลต่ออัตราเงินเฟ้อในระยะสั้น

มอร์นิ่งสตาร์มีการปรับเพิ่มคาดการณ์เงินเฟ้อปี 2022 ขึ้น 0.4% จากราคาพลังงานที่สูงขึ้น ซึ่งมีส่วนมาจากสถานการณ์รัสเซียบุกเข้ายูเครน และมีปรับคาดการณ์เงินเฟ้อลงในช่วงถัดจากปีนี้ ทั้งนี้อัตราเงินเฟ้อที่สูงตั้งแต่การเริ่มต้นของโรคระบาดนั้นมีส่วนสำคัญจากภาคอุตสาหกรรมยานยนต์และพลังงาน ซึ่งคาดว่าปัญหาด้านอุปทานจะลดลงไปในอนาคต

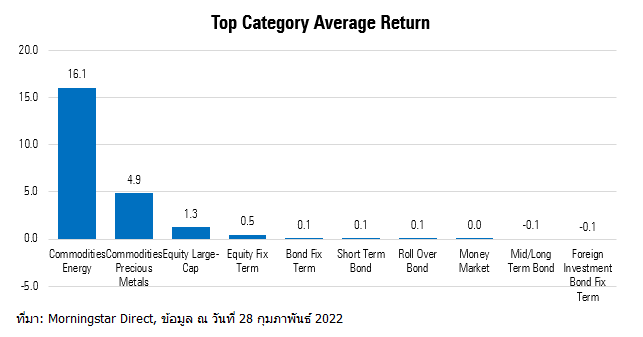

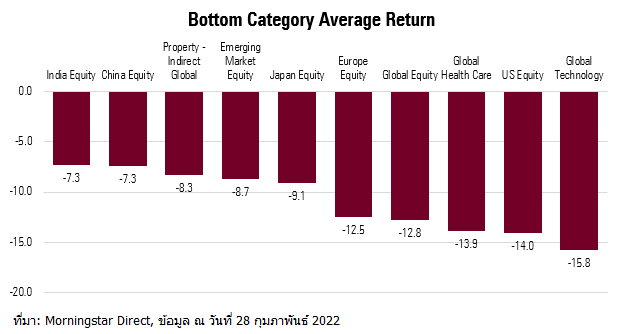

กองทุนต่างประเทศส่วนใหญ่มีผลตอบแทนติดลบ

เมื่อมาดูที่ผลตอบแทนเฉลี่ยกองทุนในช่วงที่ผ่านมานั้นพบว่ามีเพียงกองทุนน้ำมัน ทองคำ และกองทุนหุ้นขนาดใหญ่ที่มีผลตอบแทนเฉลี่ยมากกว่า 1% โดยอยู่ที่ 16.1%, 4.9% และ 1.3% ตามลำดับ ขณะที่กองทุนต่างประเทศส่วนใหญ่มีผลตอบแทนเฉลี่ยติดลบในช่วง 2 เดือนที่ผ่านมา

กลุ่ม Global Technology เฉลี่ยติดลบมากที่สุด -15.8% โดยกองทุนที่ลงทุนกับ ARK Investment จะเป็นกลุ่มที่ติดลบค่อนข้างมาก สะท้อนผลตอบแทนกองทุนหลักที่ติดลบมากกว่า 20% ในปีนี้ กลุ่มหุ้นสหรัฐ US Equity เฉลี่ย -14.0% เนื่องจากมีสัดส่วนหุ้นเทคโนโลยีที่เป็นหุ้นเติบโตสูง ความกังวลเรื่องการขึ้นดอกเบี้ยรวมทั้งความไม่แน่นอนจากสถานการณ์รัสเซียและยูเครนยังเป็นอีกปัจจัยทำให้ตลาดผันผวน กลุ่มกองทุน Emerging Market Equity เฉลี่ยรอบ 2 เดือนอยู่ที่ -8.7% และเป็นกลุ่มที่ผลตอบแทนเฉลี่ยต่ำสุดในเดือนกุมภาพันธ์ที่ -7.0% จากการที่มีบางกองทุนลงทุนในหุ้นรัสเซีย ทั้งนี้กองทุนกลุ่มนี้อาจมีการลงทุนในจีน อินเดีย บราซิล ซึ่งขึ้นอยู่กับนโยบายแต่ละกองทุน

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/CJUSUAF5V5DBLFNII6VB7WECTU.png)

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/M6ISC6N3NVEFFJDRRQP6KF57DQ.png)