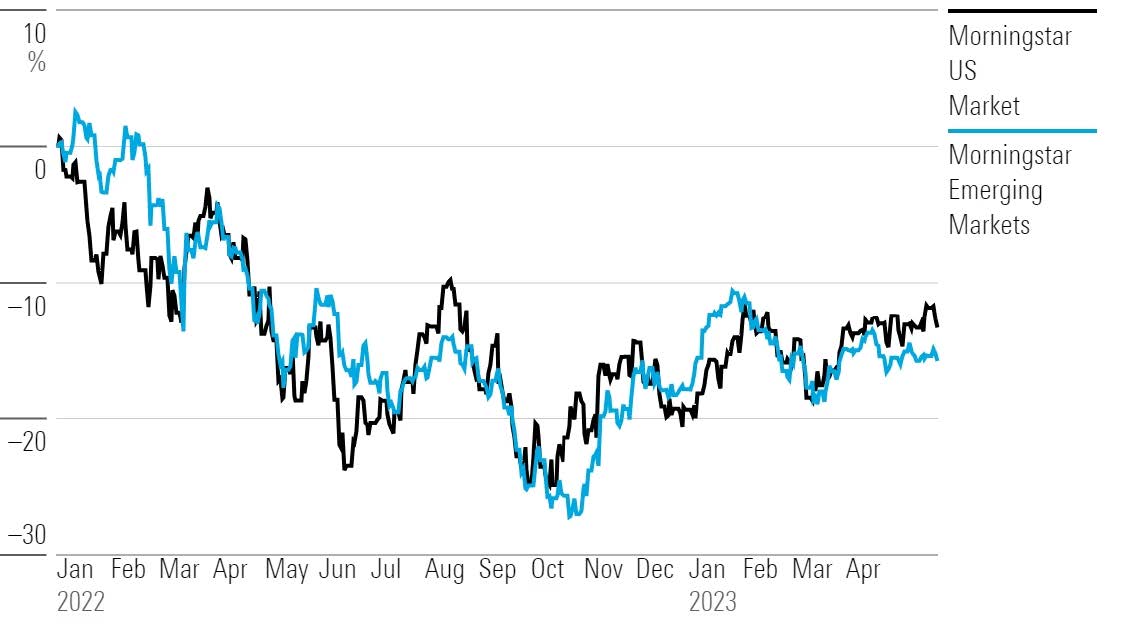

เนื่องจากแนวโน้มผลตอบแทนจากตลาดหุ้นสหรัฐเริ่มมีจำกัด ทำให้ตลาดหุ้นเกิดใหม่เริ่มมีความน่าสนใจลงทุนมากขึ้น หลังจากที่ระดับราคาซื้อขายอยู่ในระดับต่ำและมีปัจจัยพื้นฐานทางเศรษฐกิจที่ยังดี

Chapman Taylor ผู้จัดการกองทุน American Funds ที่ Capital Group กล่าวว่า ความสนใจในตลาดเกิดใหม่นั้นมีมากขึ้นและเชื่อว่าเมื่อมีเม็ดเงินไหลเข้ามาในตลาดเกิดใหม่ ตลาดจะปรับขึ้นได้อย่างรวดเร็ว เนื่องจากมี Upside ที่ค่อนข้างมากจากราคาในปัจจุบันที่ยังต่ำ ขณะที่ Candace Tse กรรมการผู้จัดการและ Global head of strategic advisory solutions ที่ Goldman Sachs Asset Management เห็นว่ายังมีโอกาสอีกมากในตลาดเกิดใหม่เช่นกัน แต่ต้องเลือกให้ดีว่าจะลงทุนอะไร

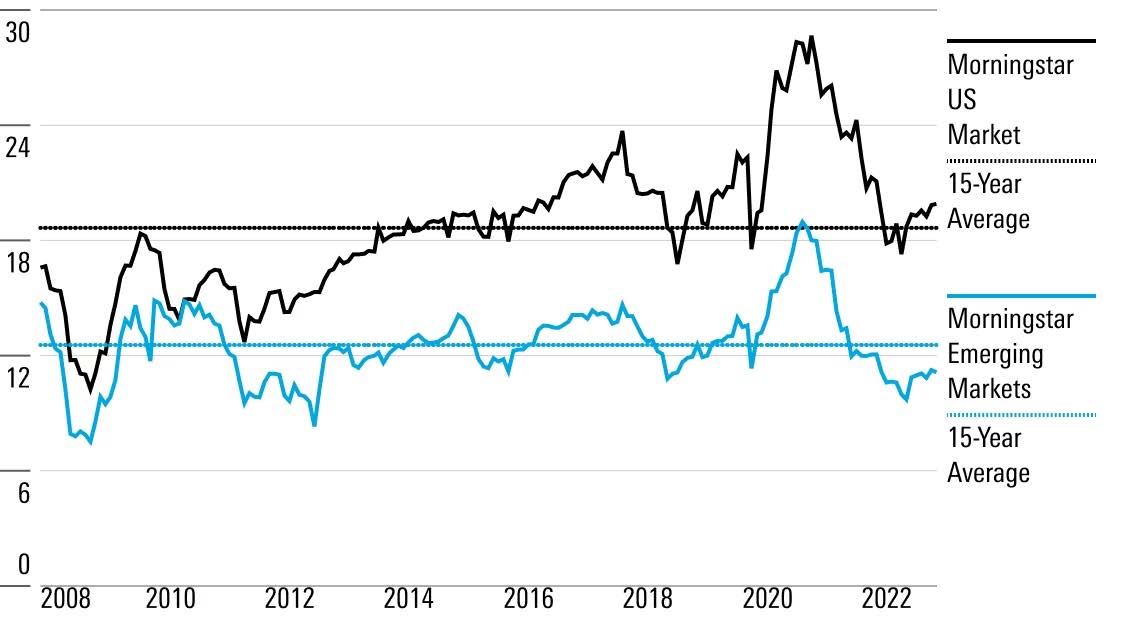

ทั้งนี้ หากดู Morningstar Emerging Markets Index จะพบว่าราคาหุ้นในตลาดเกิดใหม่นั้นยังถูกกว่าราคาเฉลี่ยย้อนหลัง 15 ปี ขณะที่หุ้นใน Morningstar US Markets Index ดูเหมือนจะ Overpriceหากเทียบกับค่าเฉลี่ยในอดีต โดยปัจจัยที่ขับเคลื่อนตลาดเกิดใหม่ได้แก่ ค่าเงิน US ที่อ่อนค่า การที่จีนเปิดประเทศเร็วขึ้น รวมถึงสภาพเศรษฐกิจในหลายๆประเทศที่ยังดี และถึงแม้หุ้นในตลาดเกิดใหม่จะมีความเสี่ยง แต่ก็ให้ผลตอบแทนที่น่าสนใจ

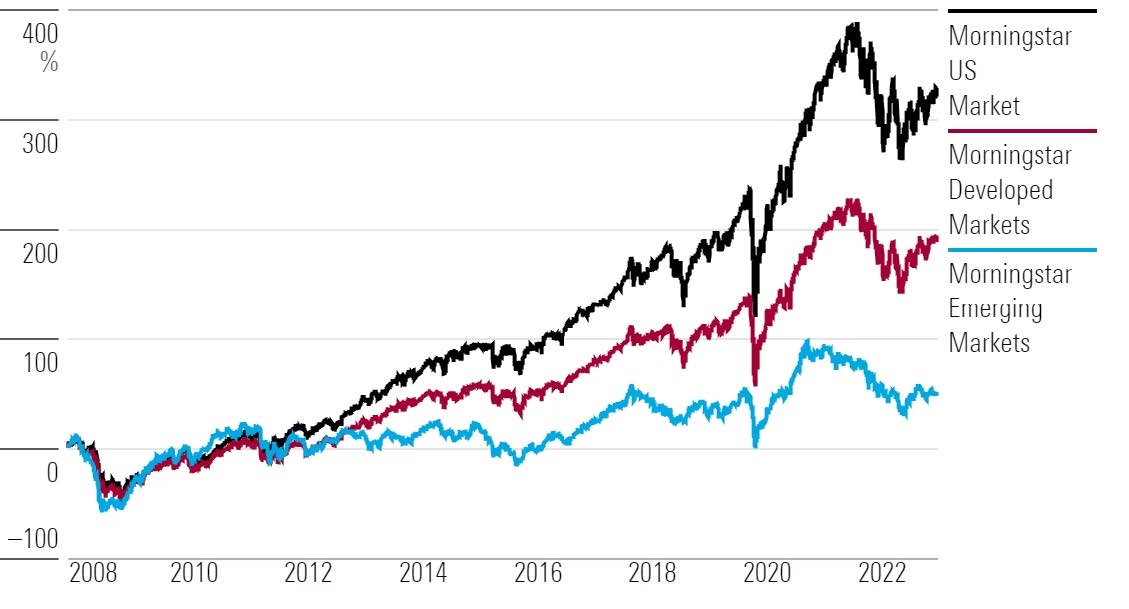

Global Markets vs. U.S. Market Performance

ตลาดเกิดใหม่มีมูลค่าที่น่าสนใจ

หุ้นในตลาดเกิดใหม่นั้นเป็นที่น่าสนใจมากเมื่อเทียบกับในอดีต ทั้งในแง่ของมูลค่าพื้นฐานของตัวมันเองและเมื่อเทียบกับตลาดหุ้นสหรัฐ นักลงทุนอาจต้องปรับอคติที่มีในประเทศตนเองและไปลงทุนในต่างประเทศ

Morningstar Global Markets Index แสดงให้เห็นว่าหุ้นสหรัฐมีส่วนแบ่งถึง 60% ในตลาดหุ้นโลก ทั้งที่มีสัดส่วนเพียง 25% ของเศรษฐกิจโลก ขณะที่สัดส่วนของตลาดเกิดใหม่ซึ่งคิดเป็น 70% ของ World’s GDP growth แต่มีมูลค่าเพียง 20% ของขนาดตลาดหุ้นโลก ขณะที่แนวโน้มการขยายตัวของกลุ่ม Middle class ที่มีต่อเนื่องในตลาดเกิดใหม่จะเป็นโอกาสที่น่าสนใจลงทุนให้กับนักลงทุน แม้ว่าจะมีความผันผวนสูงก็ตาม

หากดูสัดส่วนราคาต่อกำไรสุทธิ (P/E) ย้อนหลัง 12 เดือน พบว่าตลาดหุ้นเกิดใหม่ยังมีราคาไม่แพง ทั้งนี้ Morningstar Emerging Markets Index มี P/E อยู่ที่ 11.1 เท่า ณ เดือน เม.ย. 2023 ต่ำกว่าค่าเฉลี่ย 15 ปีที่ 12.5 เท่า ในขณะที่สัดส่วน P/E ของหุ้น US ย้อนหลัง 12 เดือนจาก Morningstar US Markets Index อยู่ที่ 19.8 เท่าซึ่งสูงกว่าค่าเฉลี่ย 15 ปีที่ 18.6 เท่า

Price/Earnings Ratios

Valuations of emerging markets vs. U.S. stocks.

ปัจจัยบวกต่อตลาดเกิดใหม่

- ค่าเงิน US dollar ที่อ่อนค่า : จากแนวโน้มเศรษฐกิจสหรัฐที่อ่อนแอลง (Soft landing) รวมถึงในยุโรปและอังกฤษ เทียบกับเศรษฐกิจในประเทศอื่นๆที่ค่อยๆฟื้นตัว ทำให้ค่าเงินของประเทศอื่นๆเริ่มแข็งค่า จึงเป็นโอกาสในการลงทุนของตลาดเกิดใหม่นั่นเอง

- ผลกระทบจากการเปิดประเทศของจีน : เนื่องจากจีนเปิดประเทศเร็วกว่าที่คาดการณ์ ซึ่งผลกระทบที่เกิดขึ้นนั้นจะกินเวลายาวนาน การที่จีนเติบโตย่อมต้องการแรงงานที่มากขึ้น รวมทั้งการขยายการลงทุนไปยังประเทศอื่นๆ เช่น อินเดีย อินโดนีเซีย และแม็กซิโก ทำให้มีอีกหลายบริษัทที่น่าสนใจในภูมิภาคเอเชียตะวันออกเฉียงใต้ซึ่งเติบโตมาจากการแตกกิ่งก้านสาขาของจีน

- ความสมบูรณ์ของเศรษฐกิจในตลาดเกิดใหม่ : จากการปรับปรุงโครงสร้างทางเศรษฐกิจในอดีตทำให้ตลาดเกิดใหม่นั้นมีความแข็งแรงทางเศรษฐกิจมากขึ้น เช่น สัดส่วนหนี้สินต่อ GDP ที่ต่ำ การเลิกควบคุมค่าเงิน รวมถึงความมั่นคงทางการเมือง ทำให้ตลาดเกิดใหม่นั้นดูน่าดึงดูดการลงทุนมากกว่าในอดีต

ความเสี่ยงของประเทศตลาดเกิดใหม่

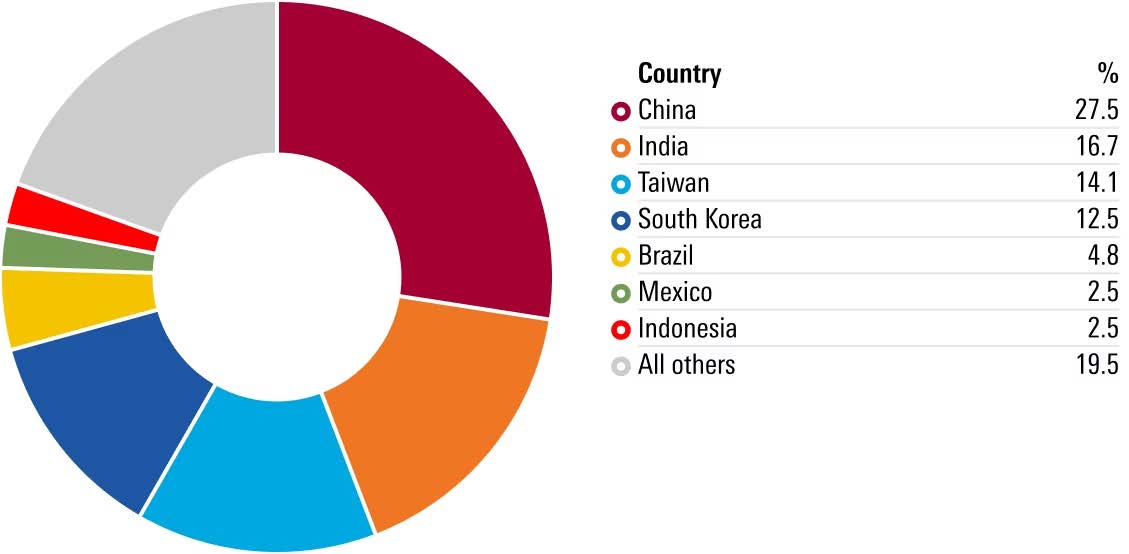

หากดู Morningstar Emerging Markets Index จะพบว่าน้ำหนักในดัชนีตามมูลค่าตลาดประมาณ 1 ใน 3 เป็นหุ้นจีน รองลงมาเป็นอินเดีย 16.7% และไต้หวัน 14.1% ทั้งนี้ Emerging-markets indexes นั้นมีสัดส่วนใหญ่ในจีน โดย 4 ใน 10 หุ้นขนาดใหญ่ใน Emerging-markets indexes เป็นหุ้นจีน ได้แก่ Tencent (TCEHY) , Alibaba (BABA), Meituan (MPNGY) และ China Construction Bank CICHY ทำให้การลงทุนดังกล่าวอาจมีความเสี่ยงจากประเทศจีน เช่นการที่บริษัทในจีนนั้นถูกกดดันโดยนโยบายของรัฐบาล เช่น บริษัทวีดีโอเกมส์ในจีนที่ถูกจำกัดจำนวนผลิตภัณฑ์เกมส์ใหม่ที่ออกสู่ตลาดต่อปี

นอกจากนี้บริษัทในตลาดเกิดใหม่ยังมีรายได้จำนวนมากมาจากนอกประเทศตัวเอง เช่น Taiwan Semiconductor TSM ที่มีรายได้ 66% มาจาก US ดังนั้นหากลงทุนในตลาดเกิดใหม่จะต้องดูให้ลึกลงไปเป็นรายบริษัทว่ามีความเสี่ยงจากเรื่องไหนได้บ้าง

Emerging-Markets Country Risk Exposure

Morningstar emerging-markets index country weightings.

โอกาสลงทุนในตลาดเกิดใหม่

Justin Thomson ตำแหน่ง Head of international equity ที่ T. Rowe Price กล่างว่าปัจจุบันนับว่าตลาดจีนนั้นถูกมาก และยังมีโอกาสลงทุนในหลาย Sector เช่น อุตสาหกรรม Software Automation และ Semiconductors รวมทั้งกลุ่ม Consumer ที่ Local brand กำลังแทนที่ Global brand เป็นต้น นอกจากนี้ยังเห็นความน่าสนใจในตลาดหุ้นอินเดียจากการเติบโตทางโครงสร้างเศรษฐกิจ และในลาตินอเมริกาจากตลาดหุ้นและอัตราแลกเปลี่ยนเงินตราที่ถูกมาก รวมไปถึง Taiwan Semiconductor ที่จะสามารถผลิต Nodes สำหรับ AI chips ได้หรือไม่ในอนาคต นอกจากนี้ยังมีธุรกิจนิคมอุตสาหกรรมในประเทศแม็กซิโก ที่มีความต้องการลงทุนจากประเทศจีนจำนวนมากเช่นกัน

Emerging Markets vs. U.S. Market Performance

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/6BCTH5O2DVGYHBA4UDPCFNXA7M.png)

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/XTPJEBAURFGI7GVDI6J3DR6GEQ.png)

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/4JOND5R2SBFPZE63XWPYQDG56A.png)

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/KMLNCTVODZD5ROGOQD3SJUSR6Q.png)

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/TYYKCGYZ2NACPJ23FC2HIYRUTU.png)