:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/VM2VCIN5EBCKBBWC3WNFAY7QDY.png)

เนื่องจากการระงับภาษีศุลกากรของประธานาธิบดีโดนัลด์ ทรัมป์กำลังจะหมดอายุในต้นเดือนสิงหาคม นักลงทุนจึงเริ่มเตรียมตัวรับมือกับสภาพแวดล้อมด้านนโยบายที่คาดเดาได้ยากอีกครั้ง

แม้จะมีพัฒนาการในเชิงบวกเมื่อไม่นานมานี้เกี่ยวกับการเจรจาภาษีศุลกากร แต่นโยบายการค้าของสหรัฐฯ ยังคงเป็นแหล่งสำคัญของความไม่แน่นอนสำหรับนักลงทุน

ในสภาพแวดล้อมเช่นนี้ การตัดสินใจลงทุนโดยพิจารณาจากผลลัพธ์ที่เป็นไปได้หลากหลายรูปแบบจึงมีความสำคัญมากกว่าที่เคย เนื่องจากความไม่แน่นอนที่เพิ่มสูงขึ้นเกี่ยวกับทิศทางในอนาคต

เพื่อให้เห็นภาพที่ครอบคลุมมากขึ้นเกี่ยวกับผลกระทบที่ภาษีศุลกากรเหล่านี้อาจมีต่อเศรษฐกิจและตลาด เราได้สร้างสถานการณ์ที่เป็นไปได้หลายรูปแบบ ได้แก่ กรณีฐาน (base case), กรณีเชิงบวก (bull case) และกรณีเชิงลบสองรูปแบบ (bear cases) จากนั้นเราวิเคราะห์ว่า core fixed-income assets อาจมีผลตอบแทนเป็นอย่างไรภายใต้แต่ละสถานการณ์

นโยบายภาษีศุลกากร: Base Case and Alternative Economic Scenarios

กรณีฐาน (Base Case)

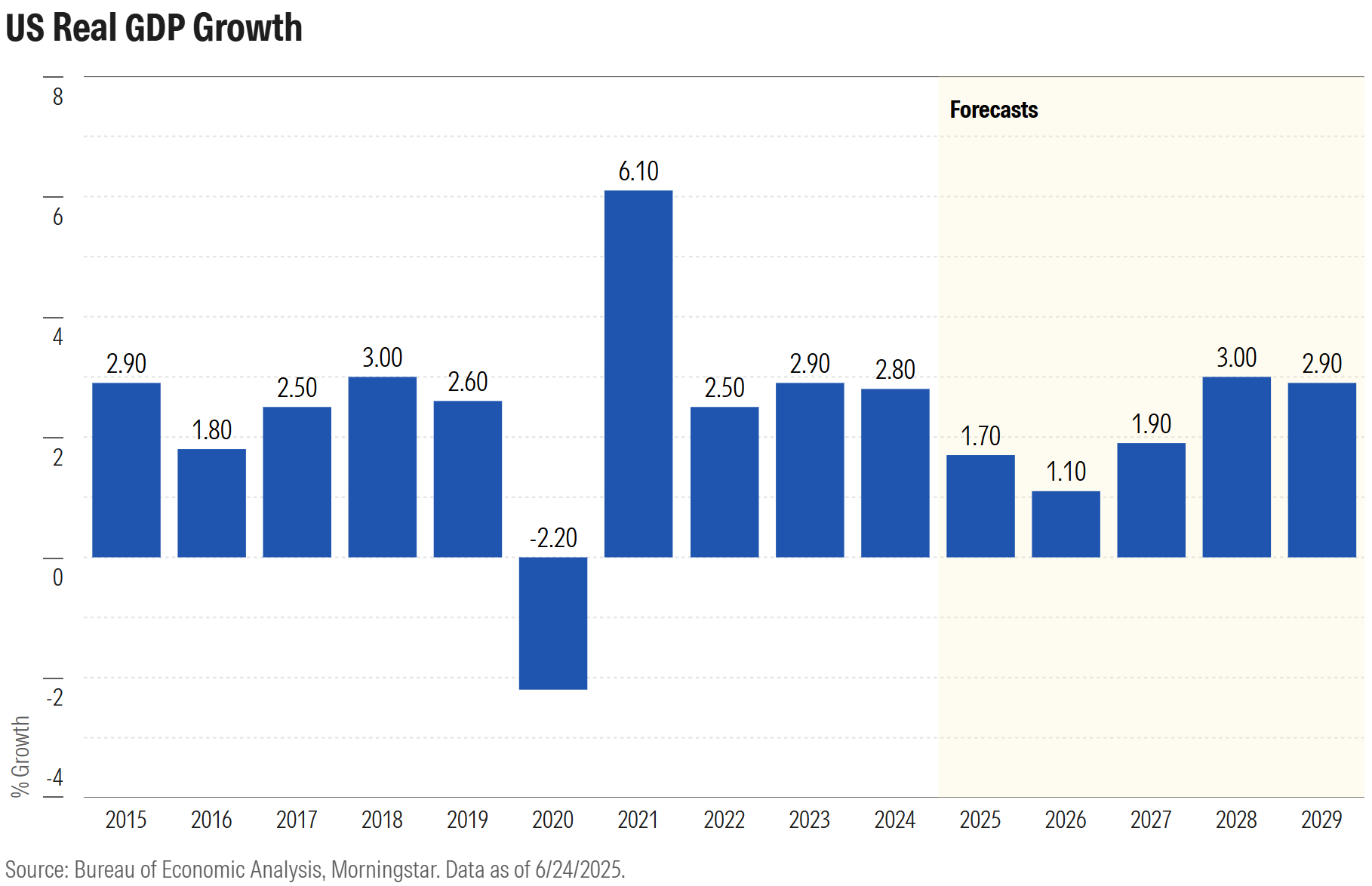

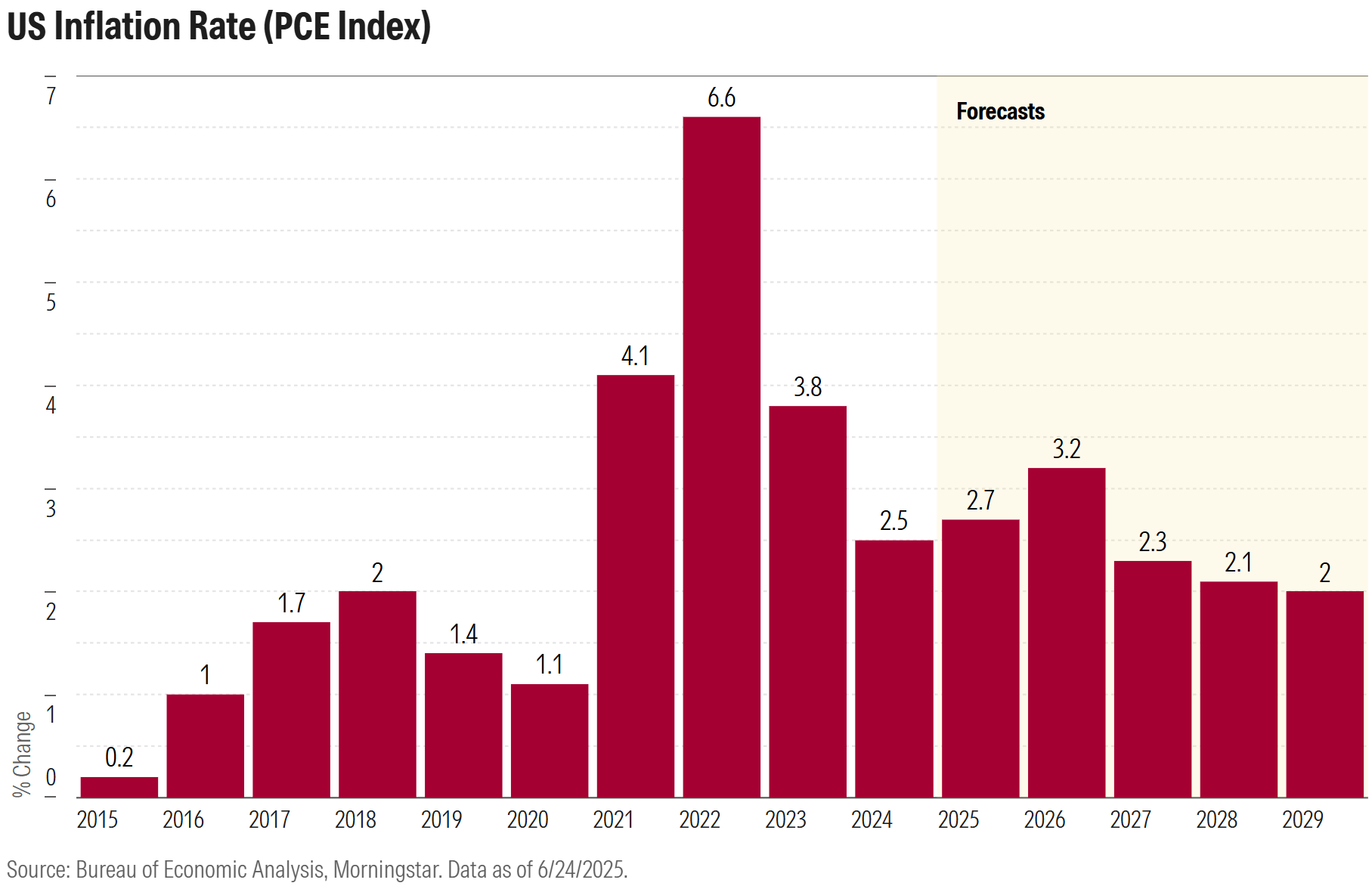

การลดภาษีศุลกากรต่อจีนลงบางส่วน ประกอบกับการที่ตลาดหุ้นปรับตัวขึ้น ทำให้ความเสี่ยงของภาวะเศรษฐกิจถดถอยลดน้อยลงไปบ้าง ดังนั้น ในประมาณการเศรษฐกิจล่าสุดของเรา เราได้ปรับเพิ่มคาดการณ์ผลิตภัณฑ์มวลรวมภายในประเทศ (GDP) ในระยะสั้น และประเมินว่าโอกาสที่จะเกิดภาวะถดถอยขณะนี้อยู่ที่ประมาณ 25% ลดลงจากระดับ 35%–40% เมื่อเดือนเมษายนที่ผ่านมา

อย่างไรก็ตาม เนื่องจากคาดว่าอัตราภาษีศุลกากรโดยเฉลี่ยจะยังคงอยู่ในระดับสูงตลอดช่วงห้าปีข้างหน้า เราจึงยังคงคาดว่าการเติบโตทางเศรษฐกิจจะถูกกดดันอย่างต่อเนื่อง โดยคาดว่า GDP ที่แท้จริงในปี 2029 จะต่ำกว่าประมาณการก่อนเดือนเมษายนอยู่ราว 1%

ในด้านเงินเฟ้อ ซึ่งเคยลดลงจาก 6.6% ในปี 2022 เหลือ 2.5% ในปี 2024 คาดว่าจะกลับมาเพิ่มขึ้นอีกครั้ง เนื่องจากภาษีศุลกากรส่งผลให้ราคาสินค้าเพิ่มสูงขึ้น และท้ายที่สุดอาจส่งผ่านไปยังอัตราเงินเฟ้อในวงกว้าง โดยคาดว่าเงินเฟ้อจะขึ้นสูงสุดในปี 2026 ก่อนจะชะลอลงจากแรงกดดันด้านเงินเฟ้อที่ลดลงตามการเติบโตทางเศรษฐกิจที่อ่อนแอ

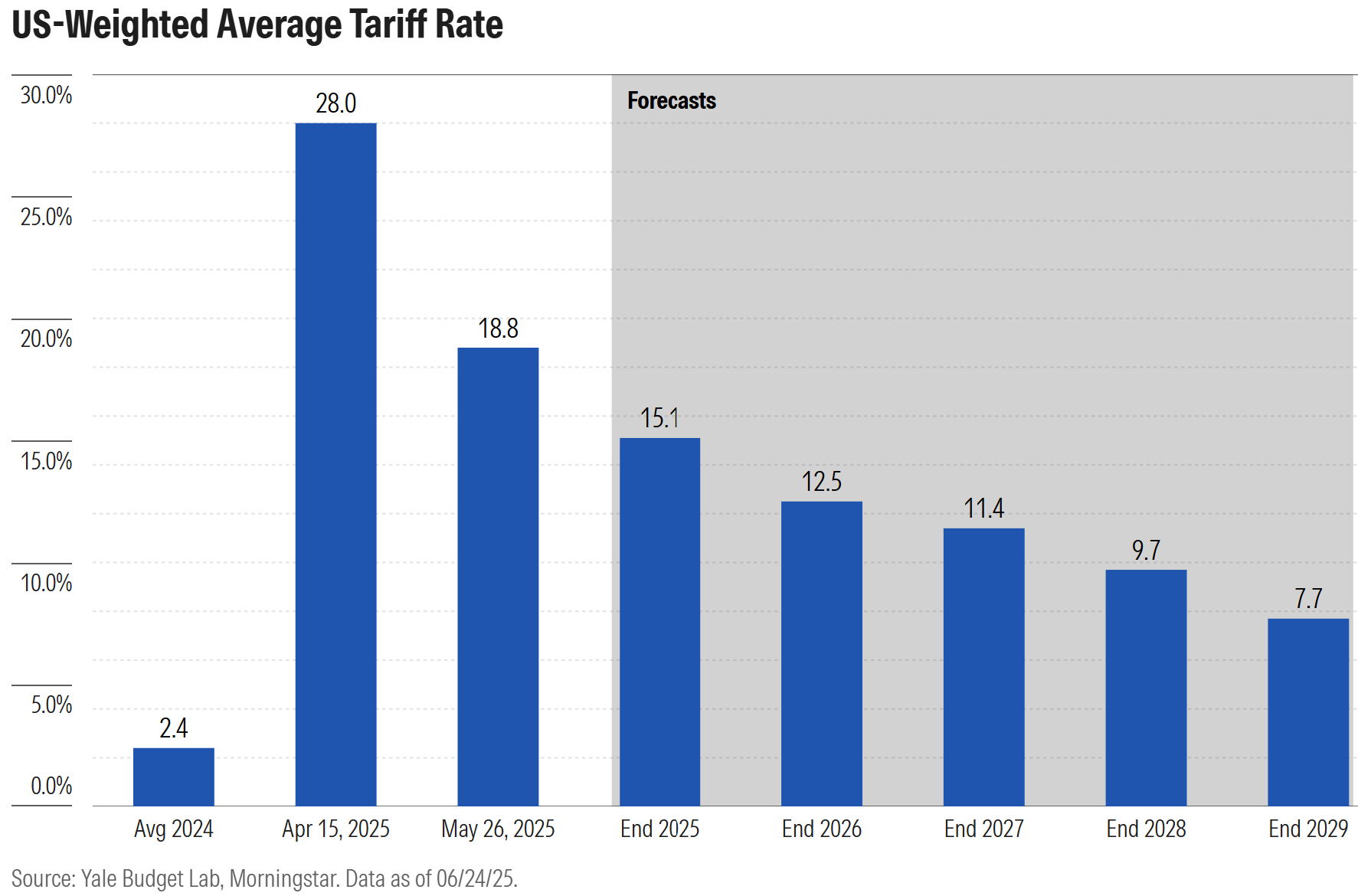

เราคาดว่าอัตราภาษีศุลกากรจะเฉลี่ยอยู่ที่ประมาณ 11.5% ในช่วงปี 2025–2029 ในระยะยาว เราคาดว่าภาษีเหล่านี้จะค่อยๆ ลดลงเมื่อผลกระทบทางเศรษฐกิจทวีความรุนแรงขึ้น และแรงกดดันทางการเมืองเพิ่มมากขึ้น — โดยเฉพาะหากพรรคเดโมแครตสามารถขยายฐานอำนาจได้ในปี 2026 หรือหากมีประธานาธิบดีคนใหม่เข้ารับตำแหน่งในปี 2029

อย่างไรก็ตาม ภาษีบางรายการอาจยังคงอยู่ต่อไป โดยเฉพาะในกรณีที่ความตึงเครียดระหว่างสหรัฐฯ กับจีนยังคงดำเนินต่อเนื่อง

ในระยะสั้น ทิศทางของนโยบายภาษีศุลกากรยังสามารถเปลี่ยนแปลงได้ทั้งสองทาง ไม่ว่าจะเป็นการยกระดับหรือการลดระดับภาษี เนื่องจากทั้งสองแนวโน้มยังมีความเป็นไปได้ ด้วยเหตุนี้ เราจึงได้พัฒนา ฉากการณ์เพิ่มเติมอีกสามรูปแบบ เพื่อรองรับเส้นทางภาษีที่หลากหลายนี้

กรณีเชิงบวก (Bull Case)

ในสถานการณ์ที่เป็นบวกนี้ ภาษีศุลกากรถูกยกเลิกอย่างรวดเร็ว หรือส่งผลกระทบต่อเศรษฐกิจเพียงเล็กน้อย

GDP ที่แท้จริง (Real GDP) ยังคงเติบโตได้ดี โดยเศรษฐกิจฟื้นตัวและขยายตัวอย่างมั่นคงที่ประมาณ 1.5% อัตราเงินเฟ้อ ยังคงมีแนวโน้มลดลง แม้จะยังสูงกว่าเป้าหมาย 2% ของธนาคารกลางสหรัฐ (Fed) อยู่เล็กน้อย

สภาพแวดล้อมนี้สะท้อนถึงความแข็งแกร่งของผู้บริโภคและภาคธุรกิจ ขณะที่เงินเฟ้อที่เกินเป้าหมายไม่รุนแรงพอที่จะทำให้เกิดการตอบสนองเชิงรุกทางนโยบาย

กรณีเชิงลบ: เศรษฐกิจถดถอย (Bear Case: Recession)

ในสถานการณ์นี้ ความตึงเครียดทางการค้าที่เพิ่มขึ้น และมาตรการตอบโต้กัน นำไปสู่ภาวะถดถอยทั่วโลก

GDP ที่แท้จริง หดตัวอย่างชัดเจน สะท้อนถึงการลดลงของการลงทุน การบริโภค และการค้าระหว่างประเทศ

เงินเฟ้อ ยังคงสูงในระยะสั้นเนื่องจากต้นทุนที่เพิ่มจากภาษีศุลกากร แต่ในที่สุดจะลดลงตามอุปสงค์ที่อ่อนแอและสภาพการเงินที่ตึงตัว เป็นลักษณะของ “stagflation” ที่เปลี่ยนผ่านไปสู่ภาวะถดถอยแบบดั้งเดิม

กรณีเชิงลบ: เงินเฟ้อ (Bear Case: Inflation)

ในสถานการณ์เชิงลบนี้ สงครามภาษีที่ทวีความรุนแรงขึ้นส่งผลให้เศรษฐกิจชะลอตัวควบคู่กับเงินเฟ้อที่พุ่งสูง

GDP ที่แท้จริง ซบเซา โดยแทบไม่มีการเติบโต เงินเฟ้อ พุ่งทะลุ 4% และเริ่มฝังตัวในระบบเศรษฐกิจ สถานการณ์นี้ได้รับแรงหนุนจากปัญหาในห่วงโซ่อุปทาน ต้นทุนการนำเข้าที่สูงขึ้น และการตอบสนองเชิงนโยบายที่ไม่เพียงพอ ทำให้เกิดความเสี่ยงด้านเสถียรภาพเศรษฐกิจในระยะยาว และเพิ่มโอกาสเกิด “ความผิดพลาดทางนโยบาย” (policy misstep)

ผลกระทบด้านการลงทุนต่อสินทรัพย์ตราสารหนี้จากสถานการณ์ภาษีศุลกากร

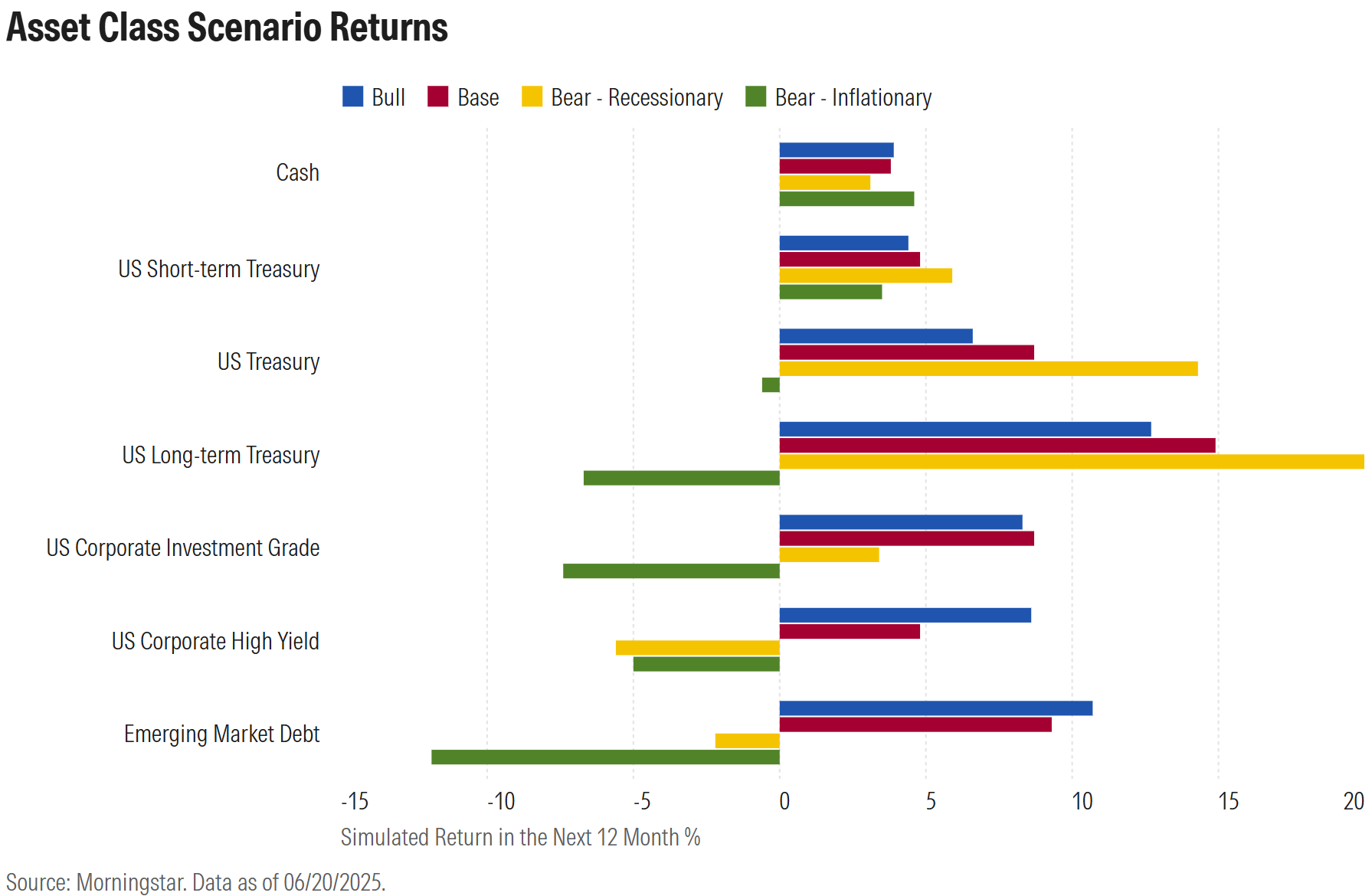

เมื่อได้กำหนดสถานการณ์ทั้งสี่รูปแบบแล้ว เราจึงนำข้อมูลเหล่านี้มาแปลงเป็นสมมุติฐานเกี่ยวกับการเปลี่ยนแปลงของ เส้นอัตราผลตอบแทนพันธบัตร (yield curve) และ ส่วนต่างของเครดิต (credit spreads) เพื่อจำลองผลตอบแทนของสินทรัพย์ตราสารหนี้ทั่วโลกในแต่ละสถานการณ์ และประเมินศักยภาพการให้ผลตอบแทนของสินทรัพย์เหล่านี้ในแต่ละกรณี

วิธีการนี้ ผสานทั้งมุมมองจากมูลค่าตลาดปัจจุบัน เข้ากับ แนวโน้มเศรษฐกิจในอนาคต ส่งผลให้การประเมินผลตอบแทน ไม่ขึ้นอยู่เพียงแค่สถานการณ์เศรษฐกิจ แต่ยังสะท้อนว่า สินทรัพย์บางประเภทอาจมี upside จำกัดแม้ในสถานการณ์ที่ดีที่สุด หากราคาปัจจุบันถูกประเมินว่าสูงเกินไปแล้ว

จากการวิเคราะห์สถานการณ์ทั้งสี่ เราคาดว่า ตราสารหนี้รัฐบาลสหรัฐฯ (US Treasuries) และ เงินสด (cash equivalents) จะให้ผลตอบแทนเป็นบวกในช่วง 12 เดือนข้างหน้า ไม่ว่าจะอยู่ในสถานการณ์ใด แม้ว่าขนาดของผลตอบแทนจะแตกต่างกันไปในแต่ละกรณี

ในทางตรงกันข้าม ตราสารหนี้ตลาดเกิดใหม่ (Emerging-Market Debt) ถือเป็น “ตัวแปรไม่แน่นอน” ในกรณี Bull Case อาจให้ผลตอบแทน สองหลัก (double-digit gains) แต่ในกรณี Bear Case แบบเงินเฟ้อ อาจขาดทุน สองหลักเช่นกัน

กลยุทธ์การจัดพอร์ตตราสารหนี้ในภาวะไม่แน่นอนจากภาษีศุลกากร

1. สินทรัพย์คุณภาพสูงมีความสมดุลของความเสี่ยงและผลตอบแทนที่ดีกว่า

ในสภาพแวดล้อมปัจจุบันที่มีความไม่แน่นอนสูง ตราสารหนี้คุณภาพสูง เช่น พันธบัตรรัฐบาล มีความโดดเด่นในเรื่องความมั่นคงและการปกป้องจากความเสี่ยงด้านลบ สินทรัพย์เหล่านี้สามารถรับมือกับสถานการณ์เศรษฐกิจมหภาคที่หลากหลายได้ดีขึ้น ให้กระแสรายได้ที่น่าเชื่อถือกว่าและความผันผวนต่ำกว่าเมื่อเทียบกับตราสารหนี้ที่มีอันดับเครดิตต่ำกว่า บทบาทของพวกมันในฐานะสมอป้องกันความเสี่ยงในพอร์ตโฟลิโอกลายเป็นสิ่งที่มีคุณค่าอย่างยิ่งเมื่อมีความไม่แน่นอนจากนโยบายและความผันผวนของตลาด

2. สินทรัพย์ระยะยาวมีความอ่อนไหวและความเสี่ยงมากกว่า

สินทรัพย์ระยะยาว เช่น พันธบัตรรัฐบาลอายุยาว มักจะได้รับประโยชน์ในสถานการณ์ที่การเติบโตทางเศรษฐกิจชะลอตัวและอัตราดอกเบี้ยลดลง อย่างไรก็ตาม ความอ่อนไหวที่สูงต่อการเปลี่ยนแปลงอัตราดอกเบี้ยก็ทำให้สินทรัพย์เหล่านี้เสี่ยงต่อการเปลี่ยนแปลงของเงินเฟ้อที่เพิ่มขึ้นหรือการเปลี่ยนแปลงในความคาดหวังนโยบายการเงิน

แม้ว่าสินทรัพย์เหล่านี้จะให้ผลตอบแทนที่ดีในช่วงเศรษฐกิจถดถอยหรือเงินเฟ้อลดลง นักลงทุนควรระมัดระวังความเสี่ยงด้านระยะเวลาถือครอง โดยเฉพาะในสภาวะที่อัตราดอกเบี้ยผันผวนและนโยบายยังไม่แน่นอน

3. ตราสารหนี้ความเสี่ยงสูงไม่มีผลตอบแทนที่น่าดึงดูดและยังคงเสี่ยงต่อความเสี่ยงด้านลบ

ตราสารหนี้ที่มีความเสี่ยงสูง เช่น พันธบัตรที่มีอันดับเครดิตต่ำ ปัจจุบันให้ผลตอบแทนจำกัดเมื่อเทียบกับความเสี่ยงที่มีอยู่ credit spreads ยังแคบเมื่อเทียบกับระดับในอดีต ซึ่งบ่งชี้ถึงศักยภาพในการทำผลตอบแทนที่ต่ำแม้ในสถานการณ์ที่ตลาดเป็นบวก ในขณะเดียวกัน ตราสารหนี้เหล่านี้เสี่ยงสูงในสถานการณ์ที่เศรษฐกิจถดถอยหรือเงินเฟ้อสูง (stagflation) เมื่อการผิดนัดชำระหนี้อาจเพิ่มขึ้นและค่าความเสี่ยงก็ขยายตัวอย่างมาก

ด้วยเหตุนี้ ผลตอบแทนที่ไม่สมดุลทำให้นักลงทุนควรใช้ความระมัดระวัง

4. ตราสารหนี้ตลาดเกิดใหม่เผชิญความเสี่ยงมากที่สุดจากภาระต้นทุนการกู้ยืมที่เพิ่มขึ้นและการเติบโตที่อ่อนแอ

ในกลุ่มตราสารหนี้หลัก ตราสารหนี้ตลาดเกิดใหม่เผชิญกับความท้าทายมากที่สุดในสถานการณ์เงินเฟ้อสูงอย่างต่อเนื่อง การรวมกันของอัตราดอกเบี้ยโลกที่สูงขึ้นและความต้องการที่ลดลงในตลาดพัฒนาแล้วสามารถทำให้เกิดการไหลออกของเงินทุน ค่าเงินลดลง และแรงกดดันในการระดมทุนเพิ่มขึ้นสำหรับรัฐบาลและบริษัทในตลาดเกิดใหม่ ความเปราะบางสองด้านนี้—ต้นทุนการกู้ยืมที่เพิ่มขึ้นและปัจจัยพื้นฐานทางเศรษฐกิจมหภาคที่เสื่อมโทรม—ทำให้ตราสารหนี้ตลาดเกิดใหม่มีความผันผวนและมีแนวโน้มทำผลงานต่ำในสถานการณ์ตึงเครียด

เมื่อช่วงเวลาหยุดพัก 90 วันสิ้นสุดลงและความไม่แน่นอนน่าจะกลับมาอีกครั้ง การคิดในแง่ของผลลัพธ์ที่หลากหลายจะช่วยนำทางนักลงทุนผ่านสภาวะตลาดที่ผันผวนได้

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/CAYIOY7D6REMNMXYFBXRLD576A.png)

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/6BCTH5O2DVGYHBA4UDPCFNXA7M.png)

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/XTPJEBAURFGI7GVDI6J3DR6GEQ.png)

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/4JOND5R2SBFPZE63XWPYQDG56A.png)

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/KMLNCTVODZD5ROGOQD3SJUSR6Q.png)